Các con số trên thẻ tín dụng hoàn toàn không phải do ngẫu nhiên mà có tính quy luật riêng. Nếu chẳng may vô tình bạn để lộ những con số này cho người khác biết, chuyện gì sẽ xảy ra?

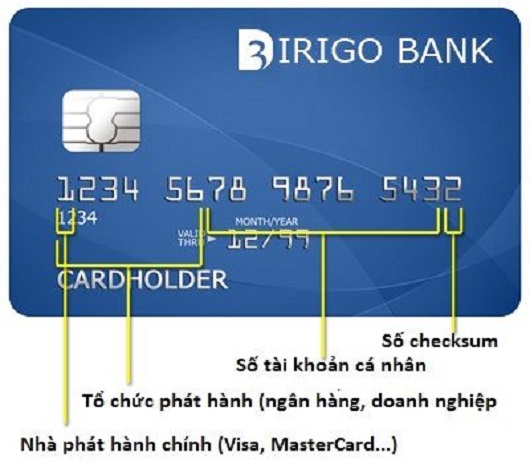

Giải mã các con số trên thẻ tín dụng

Các thẻ tín dụng ở Việt Nam thường có 16 chữ số. Tuy nhiên một số thẻ vẫn có đến 19 chữ số.

1. Ý nghĩa cụm 6 chữ số đầu tiên

6 chữ số đầu tiên ở mặt trước thẻ tín dụng được gọi là IIN (Issuer Identification Number). Trong đó chúng ta cần quan tâm đến chữ số đầu tiên MII (Major Industry Identifier) dùng để chỉ nhà phát hành. Như vậy, mỗi loại thẻ mang thương hiệu khác nhau được quy định bởi chữ số khác nhau.

– Nếu chữ số đầu tiên là 1 và 2, tức thẻ được phát hành bởi các hãng hàng không. Ví dụ: Hãng hàng không Nhật Bản ANA (All Nippon Airways) phát hành thẻ tín dụng có số thẻ bắt đầu 100196.

– Chữ số đầu tiên là 3, nhà phát hành thẻ là các hãng giải trí hoặc du lịch. Ví dụ: Thẻ Diners Club International có dãy các con số trên thẻ tín dụng bắt đầu là 3059** hoặc 3000**.

– Chữ số 4 và 5 là do các ngân hàng hoặc tổ chức tài chính phát hành. Ví dụ: Thẻ tín dụng của MasterCard bắt đầu từ 50** tới 55**; thẻ của Visa bắt đầu bằng số 4***, từ 41*** tới 49***; một loại thẻ tín dụng của ngân hàng Sacombank bắt đầu 4720**.

– Chữ số 6 phát hành bởi ngân hàng hoặc các thương gia. Ví dụ: một sản phẩm thẻ tín dụng của Citibank bắt đầu 6035**.

– Chữ số 7 phát hành bởi công ty dầu khí. Ví dụ: Shell Australia phát hành thẻ tín dụng có dãy số bắt đầu là 7034**.

– 8 là chữ số đầu tiên trên thẻ được phát hành từ những công ty viễn thông. Ví dụ: thẻ của công ty AT&T Mobility (Mỹ) bắt đầu bằng 890126**.

– Chữ số 9 được phát hành bởi nhà nước. Ví dụ: thẻ của nhà nước Estonia bắt đầu bằng 923**.

Thông thường có 4 nhà phát hành thẻ chúng ta thường gặp: American Express (AMEX) 34**** hoặc 37****, Diner’s Club International 36****, Visa 4*****, Mastercard 51**** to 55****.

2. Cụm chữ số tiếp theo

– Bỏ qua 6 chữ số đầu tiên, 9 chữ số (đối với thẻ 16 số) hoặc 12 chữ số (đối với thẻ có 19 số) tiếp theo thể hiện số tài khoản khách hàng.

3. Chữ số cuối cùng

Chữ số cuối cùng của thẻ được dùng để kiểm tra checksum bằng thuật toán Luhn. Thuật toán này có ý nghĩa kiểm tra độ chính xác của thẻ tín dụng. Cụ thể:

– Viết tất cả các con số trên thẻ tín dụng ở mặt trước ra.

– Đếm theo chiều từ phải sang trái, số nào ở thứ tự chẵn (ví dụ số thứ 2, số thứ 4 …) thì nhân đôi lên.

– Kết quả nhân đôi có 1 chữ số thì giữ nguyên, kết quả nhân đôi có 2 chữ số thì cộng 2 chữ số đó lại. (Ví dụ: sau khi nhân đôi 8 x 2 = 16, ta tiếp tục cộng 1 + 6 = 7.

– Cộng tất cả các con số cuối cùng này lại với nhau ta được kết quả chia hết cho 10 là hợp lệ.

Ví dụ: Dãy số trên thẻ: 4634 8932 1298 2767

Đếm từ phải qua trái, chữ số ở thứ tự chẵn ta sẽ nhân đôi, chữ số ở thứ tự lẽ giữ nguyên, ta được: 8 6 6 4 16 9 6 2 2 2 18 8 4 7 12 7

Số nào có 2 chữ số, ta tính tổng và lấy con số cuối cùng: 8 6 6 4 7 9 6 2 2 2 9 8 4 7 3 7

Cộng lại tất cả số trên, ta được 90, chia hết cho 10 là kết quả hợp lệ.

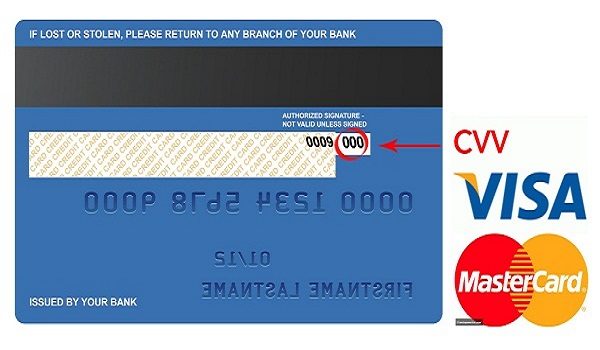

Khách hàng cần đặc biệt quan tâm số bảo mật của thẻ CSC

CSC (Card Security Code) là 3 chữ số ở mặt sau của thẻ, ngay trong hoặc sau dải chữ ký. Đây chính là mã số bảo mật của thẻ. Tùy theo mỗi mạng lưới thanh toán sẽ có cách gọi khác nhau về mã số bảo mật này: Visa gọi Card Verification Value (CVV), MasterCard gọi là “Card Validation Code” (CVC), American Express gọi Card Identification Number (CID). Riêng đối với thẻ American Express, CSC có 4 chữ số có thể in ở mặt trước hoặc sau thẻ.

Vì sao ngoài các con số trên thẻ tín dụng ở mặt trước, chúng ta còn nên biết đến 3 hoặc 4 con số ở mặt sau này? Giả sử có một kẻ cắp biết được thông tin thẻ của bạn và điền các con số lợi dụng mua sắm trực tuyến. Nhưng nếu anh ta không cầm được thẻ trên tay thì sẽ không biết được con số CSC để hoàn tất mã xác minh và tất nhiên không thể mua hàng được. Như vậy, trong vài trường hợp số CSC có thể bảo vệ bạn trước những hành vi gian lận.

Ngoài ra, bạn cũng cần hết sức ghi nhớ: Khi mua sắm trực tuyến, bạn chỉ nên điền số tài khoản thẻ cũng như mã xác minh CSC ở một trang web đảm bảo an toàn. Vì trên thực tế hiện nay có không ít web bán hàng giả mạo để đánh cắp thông tin khách hàng.

Nguy cơ từ việc để lộ các con số trên thẻ tín dụng và thông tin trên thẻ

Theo các chuyên gia, thẻ tín dụng tuy rất tiện dụng trong thanh toán nhưng lại tiềm ẩn nhiều rủi ro. Mất thẻ, mất thông tin trên thẻ là nguyên nhân phổ biến dẫn đến tình trạng không quẹt thẻ tín dụng nhưng vẫn mất tiền triệu. Theo điều tra hầu như những trường hợp tiêu thụ thẻ đánh cắp hoặc thông tin thẻ đánh cắp đều xảy ra ở các trung tâm mua sắm điện máy, điện thoại.

Quy trình thanh toán hiện nay nhìn chung còn khá lỏng lẻo. Hệ thống thanh toán chỉ yêu cầu nhập họ tên, thời hạn hiệu lực và mã xác thực CSC. Điều đáng nói là tất cả thông tin này đều có ở mặt trước và mặt sau của thẻ. Vì vậy, mặc dù thẻ nằm trong ví nhưng nếu bị lộ thông tin thì bạn vẫn phải chịu thiệt hại tiền triệu từ hành vi gian lận của kẻ gian.

Hơn nữa khi thanh toán, chủ thẻ thường chủ quan và giao thẻ cho nhân viên thu ngân quẹt qua máy POS. Như vậy việc họ có đánh cắp thông tin của thẻ hay không thì không ai có thể chắc chắn được, đó thuộc về vấn đề đạo đức.

Tóm lại thẻ tín dụng là một hình thức thay thế cho thanh toán trực tiếp và được các ngân hàng khuyến khích người dân sử dụng. Tuy nhiên khi sở hữu thẻ, bạn nên hiểu rõ ý nghĩa của các con số trên thẻ tín dụng cả mặt trước và mặt sau để đảm bảo an ninh khi sử dụng, tuyệt đối không cho người khác mượn thẻ hoặc chụp ảnh lại.

Theo Taichinh.online tổng hợp